为了进一步扩大出海规模而寻求在香港上市的宁德时代今天(5月12日)披露发行阶段董事会公告及刊登注册招股书,宣布正式启动国际配售簿记,预计于5月20日在香港联交所主板挂牌并开始上市交易。按发行价格上限每股263.00港元计算,本次港股IPO发行规模预计40-50亿美元,将成近年来港股市场规模最大的IPO项目之一。

根据公告,此次港股IPO的发行价格区间上限为每股263.00港元,基本为5月8日的A股收盘价,实现接近A股价格的高位定价。此次港股IPO共计划发行1.18亿股股份,另设发售量调整权及超额配股权,若该两项权利均获全额行使,按每股263.00港元的发行价格上限计算,预计募资总额为40-50亿美元。

本次发行已吸引包括能源巨头、主权财富基金和顶级市场化机构在内阵容豪华的基石投资者最高203.71亿港元(按发行价格上限每股263.00港元计算)认购。据披露,参与本次基石认购的投资者包括中石化、KIA(科威特投资局)、高瓴资本、高毅资产、UBS(瑞银)资管、Oaktree(橡树资本)、Mirae(未来资产)、RBC(加拿大皇家银行)、太保、泰康、博裕、景林等。

宁德时代表示,本次募资所得的90%将投向匈牙利项目第一期及第二期建设,进一步提升本地化供应能力,巩固公司在新能源领域的全球领先地位。

宁德时代于2月11日正式向港交所递交A1申请文件,3月25日获中国证监会境外发行上市备案通知书,创近年境外发行备案最快记录。

按照5月20日上市计算,宁德时代从申报到上市仅3月余,在当前环境下,宁德时代仍实现接近A股价格的高位定价、超200亿港元的基石投资者认购,及在极短时间内完成上市流程,体现全球投资者对于宁德时代及全球新能源产业的价值认可。

财务数据显示,2024年宁德时代全年实现营业收入3,620.13亿人民币,实现归属于母公司股东的净利润507.45亿元,同比增长15.01%;2025年第一季度公司实现营业收入847.05亿人民币,实现归母净利润139.63亿元,同比增长32.85%,综合毛利率达24.4%,环比持续攀升。

此外,宁德时代在回购、分红等维度也积极回馈股东,自上市以来累计现金分红近600亿元,2023年和2024年连续两年分红率达50%,更于2025年4月启动最高80亿元的股份回购计划,截至4月30日已高效回购15.5亿元。

x

-

放弃全面电动化,沃尔沃新能源转型发力超级混动 2025-05-16 23:01

放弃全面电动化,沃尔沃新能源转型发力超级混动 2025-05-16 23:01 -

极氪退市:回归一个吉利 2025-05-08 16:48

-

我国燃油车产能大量放空,建议政府推动燃油车企兼并重组,不再大规模征地,停止新建工厂。 2025-03-28 17:40

我国燃油车产能大量放空,建议政府推动燃油车企兼并重组,不再大规模征地,停止新建工厂。 2025-03-28 17:40

-

新款捷尼赛思G80 31.8万起售,全系标配预感知电子控制悬架 2025-05-19 11:08

新款捷尼赛思G80 31.8万起售,全系标配预感知电子控制悬架 2025-05-19 11:08 -

2025 款星纪元ES纯电上市,售价18.98万元起 2025-05-19 14:21

2025 款星纪元ES纯电上市,售价18.98万元起 2025-05-19 14:21 -

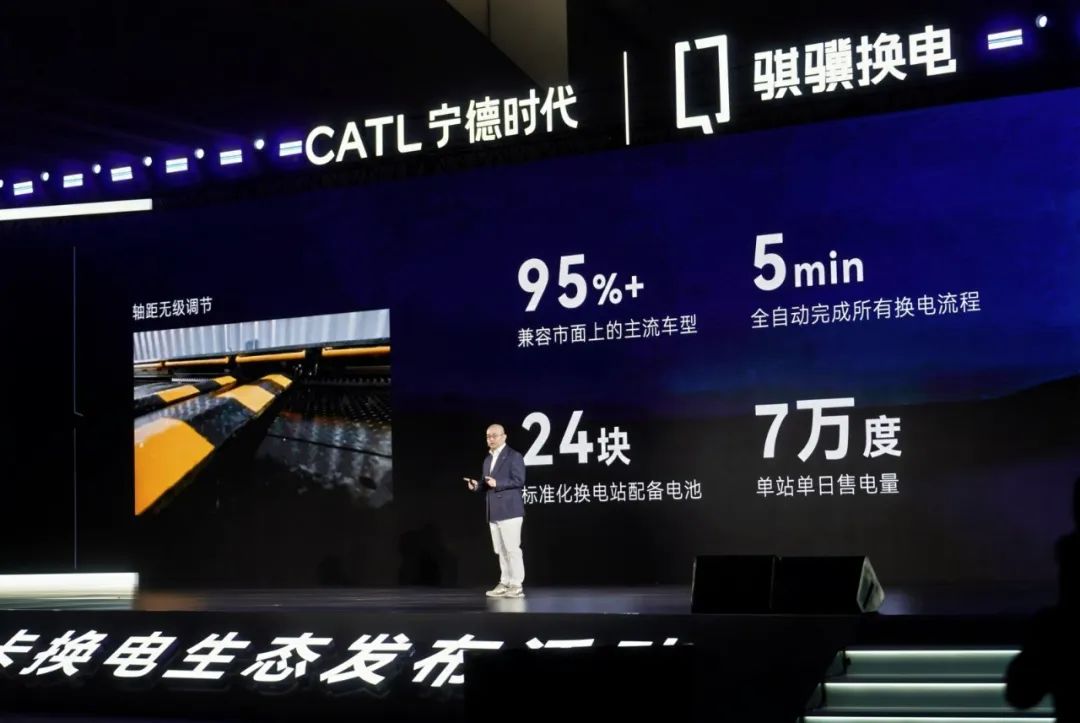

宁德时代推出75#标准化换电块,将建设“八横十纵”换电绿网 2025-05-19 12:56

京公网安备 11010502038466号

京公网安备 11010502038466号

关注官方微信

关注官方微信